残った有給休暇 消化か買取か

買取のほうが得になる場合がある?

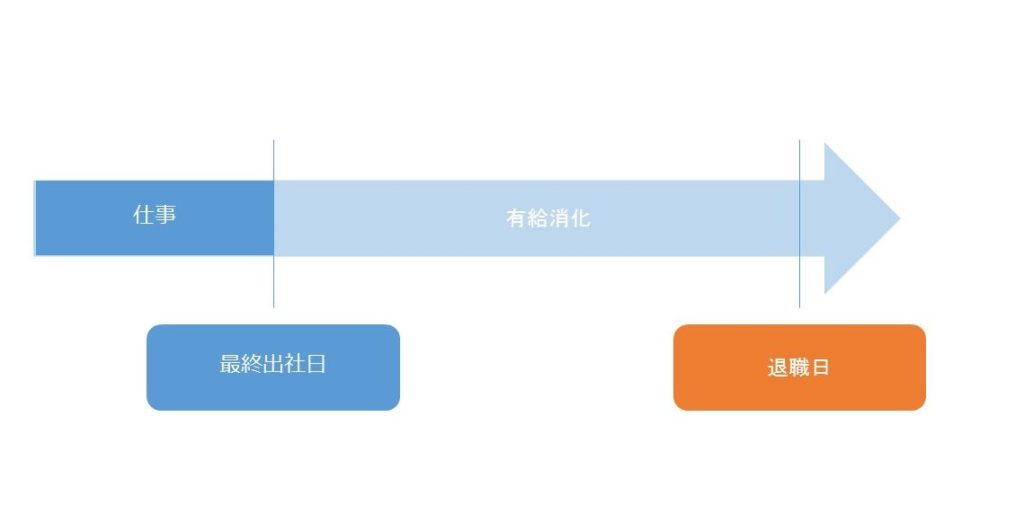

いざ会社を辞めるとなると退職日を決めなければなりません。

私が働いていた職場で一般的だったのは繁忙期が明けた6月末頃を退職日とし、6月は有給消化で最終出社日は5月末とするようなパターンでした。

他の会社でも似たようなケースが多いと思います。

有給がある程度残っていて会社に有給の買取制度がある場合、有給消化をするか有給買取にするかが論点になります。

僕の場合、

- 会社に有給の等価(月給に比べて)での買取制度があった

- 次の仕事が決まっていなかった(職歴の“空白期間”を気にする必要がなかった)

- 最終出社日を退職日とすることで最後までやり切った感を演出したかった(コスイ!)

という事情があったので買取を選びましたが、似たようなケースの場合、買取のほうが金銭的にも“得”になる可能性が高いです。

なぜ?その理由は税金に

有給消化をした場合、有給は通常の給与所得として受け取ることになります。有給買取にした場合は退職所得として受け取ることになります。

給与所得と退職所得は税法上の言葉なのですが、ここでポイントになるのは給与所得と退職所得は税金のかかり方が違っていて、退職所得のほうが得をするという点です!

給与所得には所得税+住民税+社会保険料がどっさりとかかってきます。

給料が高い人ほど多く払うことになり(これを累進課税といいます)イメージとしては額面の15-30%になります。

結構な金額です。

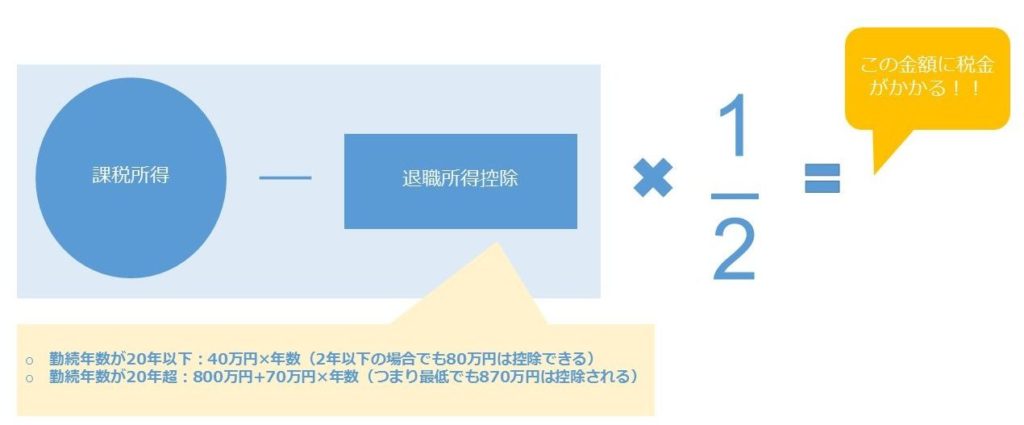

これに対して退職所得は退職所得控除というもののおかげで結果的に税金が低く、場合によってはゼロになります。

社会保険料もかかりません。

詳しい計算は国税庁のページにありますが、簡単にまとめると以下のようになります:

これからいえるのは、20年より多く働いた人は退職所得が870万円を超えない限り税金が一切かからないということと、20年より少ない人でも退職所得と勤続年数によっては税金が一切かからないということです。

退職金は退職後の生活の支えとなることからそこから税金をとるのはひどすぎる!という趣旨から給与所得に比べて優遇されているのです。

僕の場合は退職金が250万ほど、有給買取が50万ほどだったので退職所得は300万円(250+50=300)でした。

勤続年数は10年(厳密には9年半ですが、一年未満は繰り上げることになります)なので、退職控除が400万円(40×10=400)。

控除額のほうが退職所得よりも大きいので一切税金はかかりません。

結果として有給消化より買取のほうが僕の場合は10万円ほど得になりました!

注意点

以上のように僕の場合は有給を買い取ってもらうことによって結果的に得になりました。

多くのケースで同様の結果になると思いますが、留意点がいくつかあるので下にまとめました。

- 会社に有給の買取制度があるか確認する(買取は会社の義務ではない)

- 買取制度がある場合は、買取価格が月給に比べて割安になっていないことを確認する(月給を時給換算した金額と比べて買取価格が著しく割安だと元も子もありません。税率が15-30%であることを考えるとそれ以上の割引の場合は消化したほうが金銭的には有利でしょう。)

- 有給を買い取ってもらう場合は退職所得として支給されることを確認する

以上になりますが、退職後すぐに新しい職場で仕事を始める場合などは金銭的には有利であっても有給を消化してゆっくりリフレッシュするのももちろん素敵な選択だと思います。

その時間はPricelessですもんね!

Previous Post

Previous Post Next Post

Next Post